Les enjeux de la numérisation du secteur des assurances, vus par Sara El Bekri, manager de FRIDAY

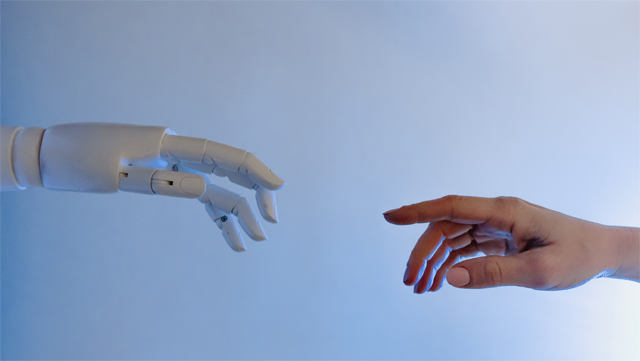

Dans les exemples d’application des nouvelles technologies, il est rare que l’on cite l’exemple des services. Sans doute parce qu’on pense dans ce domaine que l’humain est irremplaçable et qu’il vaut mieux mettre celui-ci en avant. Pourtant les deux sont parfaitement indissociables. C’est tout du moins ce que démontre Sara El Bekri la nouvelle directrice de FRIDAY, une assurance numérique. Elle répond ici aux questions d’European Scientist sur les enjeux de numérisation des offres d’assurance et de recours aux nouvelles technologies sur un marché de plus en plus concurrentiel.

The Europeanscientist : À la suite de votre nomination à la tête de FRIDAY, vous affichez clairement comme ambition de « poursuivre le rayonnement de l’assurtech ». Pouvez-vous définir ce dernier concept et nous préciser la façon dont vous comptez le développer ?

Sara El Bekri : L’assurtech désigne les entreprises qui sont venues se positionner sur l’apport de la technologie pour optimiser et repenser le secteur de l’assurance. C’est exactement dans cette lignée que nous sommes positionnés. Chez FRIDAY, nous sommes des assureurs à part entière : avec une présence, un agrément, un droit d’exercer et un panel d’obligations. Mais avec un fond numérique assumé. Nous croyons à deux axes principaux : l’innovation technologique d’abord ; le besoin de maintenir l’humain dans l’exercice de notre travail en assurance ensuite.

TES. : Le secteur de l’assurance a longtemps hésité avant de franchir le pas de la digitalisation. Comment l’expliquer, peut-on y voir une certaine méfiance des clients vis-à-vis de l’avant-gardisme des solutions numériques ?

SB. : Nous avons réalisé une étude avec l’IFOP, qui démontre que 35 % des Français et 54 % des moins de 25 ans estiment que l’arrivée de nouveaux acteurs numériques va permettre une amélioration du pouvoir d’achat. Cette étude prouve aussi que le numérique est perçu comme un vecteur de rapidité d’indemnisation et de simplicité. Et le marché nous donne pour l’instant raison. Notre moyenne obtenue grâce aux notes clients est de 4,7/5 sur Trustpilot.

Nous proposons aujourd’hui un produit que nous estimons simple avec une technologie présente là où elle a du sens et avec une présence humaine maintenue. Je crois fondamentalement que la digitalisation dans le monde de l’assurance ne signifie pas une numérisation absolue des usages sans présence humaine. Il y a des moments où elle a du sens : sur la souscription par exemple. Si demain, un de nos assurés à un enfant, il peut l’ajouter de façon tout à fait autonome dans son espace. Donc là, la digitalisation prend tout son sens. En revanche, s’il a besoin d’un conseil ou que sa maison est endommagée par exemple, le téléphone peut rester privilégié.

TES. : Quelles sont les grandes innovations technologiques qui ont permis cette digitalisation ? Pouvez-vous nous en citer quelques-unes ?

SB. : La première innovation n’est justement pas technique. La clé se trouve dans l’usage que nous en faisons. C’est se demander : quel est le besoin de mon client ? Quelle est la meilleure expérience que je peux lui apporter ? Pour moi la technologie est un outil pour arriver à être au plus proche des attentes du client.

À partir de là, les moyens que l’on va mettre en place sont multiples. Nous avons l’IA par exemple. Un des aspects sur lequel nous réfléchissons est la réalisation d’écoutes de nos conseillers au téléphone afin de capter une certaine émotion et éventuellement un ton de voix qui aurait pu communiquer une émotion à ce moment-là. Nous avons aussi les objets connectés. Nous avons enfin les technologies autour de la data. Par exemple, si nous constatons que les clients vont trop loin d’une page à l’autre et qu’ils sont nombreux à revenir quatre pages en arrière, c’est qu’il y a peut-être quelque chose que nous avons raté dans notre parcours-client et que notre promesse de simplicité peut être encore optimisée.

TES. : Comptez-vous, dans un avenir proche, mettre à profit les LLM de type ChatGPT pour apporter davantage de service et de réactivité à vos clients ?

SB. : C’est un sujet auquel nous pensons évidemment. Mais pour l’instant, nous y réfléchissons peut-être plus dans un contexte d’usage interne. Par exemple : faire une analyse de pré-données de marché pour nous permettre d’être plus efficaces, se demander quels sont les éléments de jurisprudence autour d’un cas que nous avons, etc. Nous sommes encore dans la phase de réflexion.

TES. : Vous intéressez-vous aux technologies de réalité virtuelle qui arrivent sur le marché ? Pourrait-on imaginer à l’avenir, grâce à ces solutions, que l’assureur n’ait même plus à se déplacer pour effectuer un constat ?

SB. : Est-ce que nous y réfléchissons ? Oui. Est-ce que nous l’utilisons ? Pas vraiment. En l’occurrence, sur le cas que vous venez de citer, nous proposons de la vidéo d’expertise. Nous suggérons aux assurés, avec leur accord évidemment, d’activer leur téléphone et de commencer à nous faire état des dommages dont ils sont victimes. Nous le faisons également dans certains cas où nous remarquons qu’il y a une réelle appétence des clients et un réel souhait d’avoir ce rapport d’échanges.

L’expérience a démontré que tous les canaux créés par le passé ne sont jamais venus en supprimer un autre. Ils sont venus s’ajouter pour répondre à une pratique.

TES. : Comment vous y prenez-vous pour conjuguer qualité de service et digitalisation, alors que cette dernière est souvent perçue comme le vecteur d’une certaine déshumanisation ?

SB. : Nous sommes une assurance digitale et humaine. La digitalisation est bénéfique pour nous et répond à un besoin d’efficacité accrue dans la réponse à nos clients. Dans nos pratiques, elle n’est pas systématisée et la brique humaine demeure centrale. Par exemple, sur nos commentaires Google, toutes les réponses aux commentaires sont écrites en interne. Nous sommes trois dans l’équipe à nous relayer sur cette activité. Nous avons compris que c’est une pratique de marché et donc que certains de nos clients iront voir cette note et les commentaires qui en ressortent pour pouvoir passer à la souscription d’un contrat.

Cette assistance humaine se traduit concrètement dans la réponse à des besoins urgents. Imaginons que vous soyez enfermés dehors et que les clés soient à l’intérieur de la maison, nous proposons un service d’assistance qui vous fait parvenir au plus vite quelqu’un pour ouvrir la porte. C’est inclus dans notre service.

TES. : En plus de l’assurance habitation, vous lancez une offre d’assurance scolaire. Quels sont vos atouts techniques et commerciaux sur ce segment ?

SB. : C’est un segment qui est en effet devenu extrêmement concurrentiel. La différenciation s’y fait donc par le prix. Nous voulons que cette différenciation soit faite sur le rapport qualité/prix. C’est cette approche que nous avons décidé, ces dernières années, de choisir.

L’offre assurance scolaire est une couverture obligatoire pour les enfants. Si jamais l’enfant cause des dommages à l’école pour lesquels il est responsable, s’il casse les lunettes de son copain par exemple, et que le parent demande un dédommagement, nous pouvons faire jouer cette assurance.

Il existe deux façons de faire : il y a des acteurs qui sont positionnés comme des assurances scolaires à part entière. Nous, nous avons fait le choix de l’avoir comme une couverture complémentaire de l’assurance habitation.

L’assurance habitation est un produit du quotidien et même si le nom qui lui est donné est « multirisque habitation », nous l’imaginons en fait vraiment comme « multirisque vie du quotidien ». Couvrir votre vélo par exemple quand il lui arrive quelque chose en dehors de votre logement, c’est aussi important et c’est finalement là-dessus que nous sommes venus nous positionner.

Source : Europeanscientist